住宅ローンを利用して新築住宅を購入する際、最大13年間にわたって所得税が控除される「住宅ローン減税」をご存知ですか?

この制度を活用すれば、最大で約455万円もの税金が控除される可能性があります!

今回は、住宅ローン減税の仕組みやメリットをわかりやすく解説します。

住宅ローン減税とは?

住宅ローン減税は、住宅ローンを利用して新築住宅を購入した場合、最大13年間にわたって各年末の住宅ローン残高の0.7%を所得税から控除できる制度です。

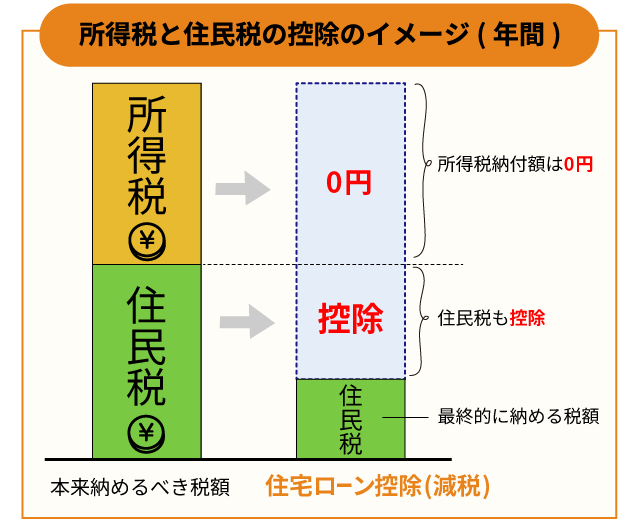

所得税から控除しきれない場合は、翌年の住民税からも控除が可能です(上限9.75万円)。

また、極端なケースを除き、通常は所得税だけでなく住民税も控除されることになります。

住宅ローン控除の額はその年の住宅ローン残高に応じて、所定の方法によって算定します。

そこで、所得税を控除してもなお引ききれない額がある場合、つまり、所得税よりも算出した住宅ローン控除可能額が上回る場合については、その超えた分について住民税から控除(上限あり)されることになっています。

※正確には、住民税については翌年度分について控除されます。

給料から引かれ続ける(所得税住民税)を支払わなくて良くなります。

・最大控除額: 約455万円

・控除期間: 最大13年間

・控除率: 各年末の住宅ローン残高の0.7%

・適用期限: 2025年12月31日まで

住宅ローン減税のメリット

1. 長期間にわたって税金が控除される

最大13年間、毎年住宅ローン残高の0.7%が所得税から控除されます。これにより、長期的に大きな節税効果が期待できます。

2. 省エネ住宅ならさらに有利

省エネ基準を満たす住宅(ZEH水準や長期優良住宅など)を購入すると、借入限度額が引き上げられます。特に子育て世帯や若者夫婦世帯は、さらに上乗せされる特典があります。

住宅ローン減税の適用条件

住宅ローン減税を受けるためには、以下の条件を満たす必要があります。

1. 省エネ基準に適合した住宅

新築住宅のうち省エネ基準を満たさないものが控除適用外になります。

2024年1月以降に建築確認を受けた新築住宅は、エネルギー消費量や断熱性能など一定の省エネ基準に適合していることが必須です。

地球温暖化などの課題解決に向け、国は住宅においても省エネルギー対策を強化しています。

その一環で2022年に建築物省エネ法が改正され、2025年4月からはすべての住宅に対して省エネ基準適合が原則義務付けられる予定です。

それに先立ち、住宅ローン控除においても2024年からは新築住宅への省エネ基準適合が必須要件となりました。

また、省エネ基準を満たさない住宅でも、以下のいずれかに該当する場合は「借入限度額2,000万円・控除期間10年間」の住宅ローン控除が適用されます。

・2023年中に建築確認を受けている場合

・2024年6月30日までに工事が完了した場合

2. 借入限度額

住宅の省エネ性能に応じて、借入限度額が異なります。下表を参考にしてください。

| 住宅の種類 | 借入限度額(一般) | 借入限度額(子育て世帯・若者夫婦世帯) | |

|---|---|---|---|

| 2022・2023年 | 2024年 | ||

| 認定住宅(長期優良住宅・低炭素住宅) | 5,000万円 | 4,500万円 | 5,000万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | 4,500万円 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | 4,000万円 |

| 一般の住宅 | 3,000万円 | 0円 | 0円 |

なお、中古住宅に関しては借入限度額が改正されておらず、長期優良住宅ほか省エネ基準適合住宅では3,000万円、その他住宅では2,000万円が上限です。

3. 所得要件

新築住宅の要件緩和措置における建築確認期限の延長です。

新築住宅における床面積要件の緩和措置に関しては、建築確認の期限が1年延長されることになりました。

この緩和措置とは、床面積が50平方メートル以上の住宅が住宅ローン控除の対象となっているところ、合計所得金額1,000万円以下の人が新築住宅の購入をする場合には、床面積要件を40平方メートル以上に緩和するというものです。

この緩和措置では、建築確認を2023年12月31日までに受けたものが対象となっていましたが、建築確認を2024年12月31日までに受けたものへと変更されました。

- 自らが居住するための住宅であること

- 住宅の床面積が50平方メートル以上あること。

(2024年12月31日までに建築確認を受けた新築住宅に関しては、合計所得金額1,000万円以下の場合は40平方メートル以上であること) - 住宅ローンを借りた人の合計所得金額が2,000万円以下であること。

(床面積が40平方メートル以上50平方メートル未満の場合は合計所得金額1,000万円以下であること) - 住宅ローンの割賦償還方式による返済期間が10年以上であること

- 引渡しまたは工事完了から6ヵ月以内に入居したこと

新築・中古・リフォームそれぞれの場合の住宅ローン控除の適用条件とは?

新築・中古・リフォームなど、住宅の種類別に住宅ローン控除の適用条件を分かりやすく解説していきます。

新築住宅の適用条件

新築住宅を購入する場合、以下の条件を満たす必要があります。

✅ 省エネ基準に適合(2024年1月以降の建築確認が必要)

✅ 入居期限:引渡し日または工事完了後6ヵ月以内に居住

✅ 所得要件:合計所得金額が2,000万円以下

✅ 床面積:50㎡以上(2024年末までの建築確認分で所得1,000万円以下なら40㎡以上もOK)

✅ 返済期間:ローンの返済期間が10年以上

✅ 長期譲渡所得の特例適用なし(居住用財産の譲渡特例の適用を受けていないこと)

✅ 証明書の取得:「建設住宅性能評価書」または「住宅省エネルギー性能証明書」

💡 注意点:登記簿上の床面積が基準となるため、売買契約書と異なる場合があります。

買取再販住宅(リフォーム済み中古住宅)の適用条件

買取再販住宅(不動産業者が取得・リフォーム後に販売する住宅)は、新築住宅の条件に加え、以下の条件も必要です。

✅ 不動産業者(宅地建物取引業者)から購入

✅ 取得後2年以内にリフォーム

✅ 新築から10年以上経過している住宅

✅ リフォーム費用が建物価格の20%以上

✅ 耐震・バリアフリー・省エネ改修のいずれかを実施

🔍 ポイント:リフォーム内容の証明が必要なので、購入前に確認しましょう。

中古住宅の適用条件

中古住宅は、新築住宅の条件に加えて、以下のいずれかを満たす必要があります。

✅ 1982年1月1日以降に建築された住宅

✅ 耐震基準に適合していることを証明(耐震基準適合証明書など)

💡 1981年以前の住宅を購入する場合は要注意! 耐震基準を満たしていることを証明する書類が必要になります。

リフォーム・増築の適用条件

リフォームや増築でも住宅ローン控除を利用できますが、以下のいずれかの工事であることが条件です。

✅ 増改築や大規模修繕(壁・床・屋根などの大規模工事)

✅ マンションの専有部分の大規模修繕・模様替え

✅ リビング・キッチン・浴室・トイレなどの修繕・模様替え

✅ 耐震改修工事(耐震基準への適合)

✅ バリアフリー改修工事

✅ 省エネ改修工事

⚠ 工事費用は100万円以上であることが必要! 2回に分けて工事を行った場合、それぞれの費用が100万円を超えないと適用されません。

住宅ローン控除を受けるためのポイント

・住宅の種類によって適用条件が異なるため、購入前にしっかり確認する

・リフォーム・買取再販住宅は工事の内容や費用の証明が必要

・2024年以降、新築住宅は省エネ基準の適合が必須

・中古住宅は耐震基準の適合が重要

・リフォームは100万円以上の工事で適用される

住宅ローン控除を賢く活用し、税制優遇を最大限に活かしましょう! 😊🏠

一体いくら税金が戻ってくるの?

省エネ基準への適合が必須。適用期限は2025年12月まで

2024年1月以降に建築確認を受けた新築住宅について、住宅ローン減税を受けるには省エネ基準に適合する必要があります。借入 限度額は省エネ性能に応じて引き上げられ、子育て世帯・若者夫婦世帯(※1)が2024年に入居する場合は、借入限度額が上乗せされます。

| 区分 | 認定住宅 | ZEH水準省エネ住宅 | 省エネ基準適合住宅 | 一般の住宅 |

|---|---|---|---|---|

| 性能要件 | 長期優良住宅・低炭素住宅 | 住宅性能評価書等により、ZEH Oriented に相当することを証明 | 住宅性能評価書等により証明 | – |

| 借入限度額 | 4,500万円 (5,000万円) | 3,500万円 (4,000万円) | 3,000万円 (3,500万円) | 0円 (※2) |

| 控除率 | 各年末の住宅ローン残高の0.7% | |||

| 控除期間 | 13年間 | |||

| 対象 | ・新築または認定住宅等で建築後使用されたことのないもの、もしくは買取再販住宅 ・床面積50m²以上 (新築で合計所得金額が1,000万円以下の場合は40m²以上(2024年12月31日建築確認分まで)) ・店舗等併用住宅の場合、床面積の1/2以上が居住用 ・増改築等工事証明書により要件を満たしていることを証明する買取再販住宅 | |||

| 所得要件 | 合計所得金額2,000万円以下 | |||

| 契約期間 | 2022年1月1日~2025年12月31日 | |||

| 適用期限 | 2025年12月31日入居まで | |||

(※1) 2024年12月31日時点で、19歳未満の扶養親族を有する者、または40歳未満であって配偶者を有する者、もしくは40歳以上であって40歳未満の配偶者を有する者

(※2) 2023年末までに建築確認を受けた新築住宅に2024-2025年に入居する場合は、借入限度額2,000万円、控除期間10年間

住宅ローン減税の具体例

例えば、子育て世帯が長期優良住宅を新築するために5,000万円の住宅ローンを借り入れた場合、以下のように控除が適用されます。

下のように控除が適用されます。

| 借入額 | 1年目控除額 | 13年間控除額合計 |

|---|---|---|

| 5,000万円 | 約27万円 | 約338万円 |

| 4,500万円 | 約27万円 | 約322万円 |

| 4,000万円 | 約27万円 | 約296万円 |

| 3,500万円 | 約24万円 | 約259万円 |

| 3,000万円 | 約21万円 | 約222万円 |

住宅ローン減税の活用方法

1. 省エネ住宅を選ぶ

省エネ基準を満たす住宅を選ぶことで、借入限度額が引き上げられ、より多くの控除を受けることができます。

2. 子育て世帯・若者夫婦世帯は特典あり

子育て世帯や若者夫婦世帯は、借入限度額がさらに上乗せされるため、より大きな節税効果が期待できます。

住宅ローン減税の申請方法

住宅ローン減税を受けるためには、以下の手順で申請を行います。

- 住宅ローン契約: 省エネ基準を満たす住宅を購入し、住宅ローン契約を結びます。

- 確定申告: 毎年、確定申告時に住宅ローン減税の申請を行います。

- 控除の適用: 所得税から控除され、控除しきれない場合は住民税からも控除されます。

住宅ローン減税を活用すれば、新築住宅購入時の負担を大幅に軽減することができます。特に省エネ住宅を選ぶことで、より多くの控除を受けることが可能です。子育て世帯や若者夫婦世帯は、さらに特典が受けられるので、ぜひこの機会に活用してみてください!

まとめ

| 変更点 | 詳細 |

|---|---|

| 省エネ基準の適合が必須 | 2024年1月以降に建築確認を受ける新築住宅は、省エネ基準を満たす必要がある |

| 借入限度額の見直し | 省エネ基準適合住宅の借入限度額が2023年の4,000万円から3,000万円に引き下げ |

| 子育て世帯・若者夫婦世帯への配慮 | 19歳未満の子どもがいる世帯や40歳未満の夫婦世帯は、借入限度額の引き下げなし |

| 床面積要件の緩和措置の延長 | 合計所得金額1,000万円以下の場合、床面積要件が50㎡から40㎡に緩和(2024年12月31日まで) |

今回は住宅ローン減税について解説しました。

たくさん説明しましたが、いかがでしたでしょうか?

「なんだか難しそうだな…」

「自分に合う住宅ローンはどれだろう?」

もしそう思ったら、ぜひラクスルホームにご相談ください!

お客様一人ひとりに合った住宅ローンを、親身になってご提案させていただきます。

人生最大の資産のお家のことを、一緒に考えていきましょう!